On sait aussi que, du côté italien, la possibilité d’une sortie de l’euro est loin d’être exclue et que des économistes éminents en parlent (Stiglitz, Gave, Delamarche, et, pour le Portugal, Ferreira do Amaral).

Un romancier italien en a même écrit le scénario : le président du conseil italien informera le directeur de la Banque Centrale Européenne que son pays a décidé de reprendre sa souveraineté monétaire et de donner naissance à la « Nouvelle lire ». Sergio Rizzo : 02.02.2020. La Notte che uscimmo dall’euro (2 février 2020. La Nuit où nous sommes sortis de l’euro), éd. Feltrinelli.

Un romancier italien en a même écrit le scénario : le président du conseil italien informera le directeur de la Banque Centrale Européenne que son pays a décidé de reprendre sa souveraineté monétaire et de donner naissance à la « Nouvelle lire ». Sergio Rizzo : 02.02.2020. La Notte che uscimmo dall’euro (2 février 2020. La Nuit où nous sommes sortis de l’euro), éd. Feltrinelli.

Target 2, une cible… atteinte !

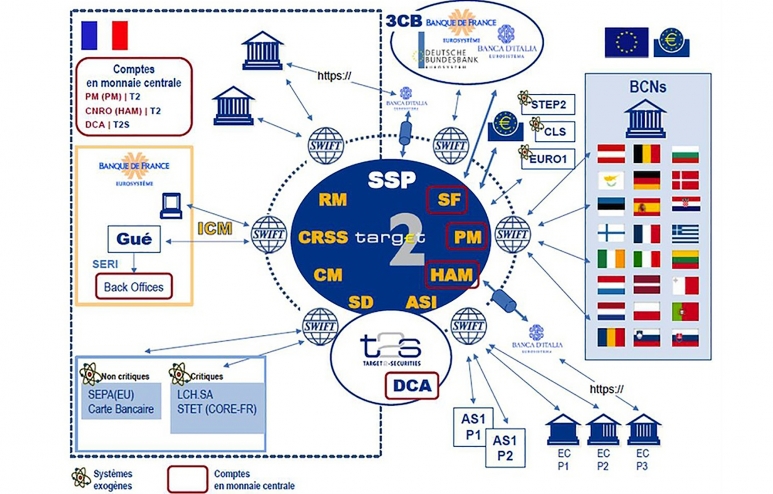

Mais ce scénario, pour spectaculaire qu’il soit, masque une réalité plus subreptice, à bas bruit, et cela nous vient d’outre-Rhin. C’est là qu’intervient une institution, bien hermétique au grand public, Target. Il s’agit des dettes et créances entre banques centrales de l’eurosystème. Dans la zone euro, chaque banque centrale peut créer des euros et s’engage à reconnaître pour siennes les créances sur les autres banques centrales de la zone euro à un euro pour un euro. Target 2 désigne le système qui permet de transférer des sommes importantes entre pays de la zone mais, à la différence d’un transfert international, il n’y a pas de garanties d’or et de devises, les autorités monétaires écrivent ces créances dans un livre justement appelé soldes Target 2, sans nantissement aucun. Un pays qui sortirait de l’eurosystème serait alors tenu de régler ces soldes par l’or et les devises. Comme il n’en aurait pas les moyens, il serait donc contraint de faire défaut sur sa dette. L’Italie, par exemple, dispose de ressources en or très inférieures à sa dette (son stock d’or est de 19,8% de ses dettes Target).

Or nous savons que l’Allemagne détient près de 1000 milliards de créances sur les pays du « club Méditerranée ». Ce mouvement est un pari, à la fois sur la baisse de la valeur des créances par les détenteurs de capitaux des pays du sud et leur appréciation une fois « logés » en Allemagne. En cas de défaut sur la dette, l’Allemagne ferait payer une partie des 1000 milliards à sa population. Faire payer les moins riches des pays riches pour les plus riches des pays moins riches, il est peu probable que l’Allemagne l’accepte. Mais la dette impayée serait aussi répartie entre les pays restant dans l’euro, la France hériterait donc un supplément de dette d’environ 35% de ces 1000 milliards !

Sortie furtive* ? L’Allemagne à la manœuvre.

L’Allemagne pourrait demander désormais que les nouvelles dettes Target ne puissent se contracter que contre une garantie saisissable par le créancier : cela se nomme collatéralisation, ce que nous pratiquons tous dès lors que nous empruntons par hypothèque. Mais, hic jacet lepus, la collatéralisation des Target provoquerait aussitôt l’apparition de cours de marchés variables entre les euros émis par les différentes banques nationales de la zone, certaines créances en euros seraient donc plus recherchées, donc les euros seraient plus chers. Cela signe tout simplement la fin de l’euro, car nous retrouvons la logique monétaire internationale.

La proposition de garanties pour les dettes (collatéralisation) fut faite dès 2012, par le président de la Bundesbank, Weidman, le piège de la proposition étant qu’une banque centrale transférant des fonds via Target devrait donc nantir ce transfert et, en cas d’impossibilité, le transfert serait refusé. La proposition fut écartée par Draghi, qui avait senti le danger.

Voilà maintenant que l’IFO (Institut für Wirtschaftsforschung) de Munich, institut de recherche économique responsable du Geschäftsklimaindex, l’indicateur très influent du moral des patrons en Allemagne, et donc du climat des affaires, exige que le gouvernement de Berlin intervienne auprès de la BCE « contre une utilisation illégale et excessive des soldes Target ». L’idée de Weidman suit son chemin, le journal Die Welt s’en est emparé et met les pieds dans le plat. Dans ses colonnes, les deux économistes Sinn et Gerken préconisent un plan de remboursement des dettes Target selon un échéancier… en or, étant entendu qu’on ne peut rembourser des dettes Target avec d’autres dettes Target. Au total 154 économistes allemands ont signé un manifeste préconisant la collatéralisation des dettes. Le conseil économique de la CDU (Wirtschaftsrat) réclame lui aussi la collatéralisation.

Voilà maintenant que l’IFO (Institut für Wirtschaftsforschung) de Munich, institut de recherche économique responsable du Geschäftsklimaindex, l’indicateur très influent du moral des patrons en Allemagne, et donc du climat des affaires, exige que le gouvernement de Berlin intervienne auprès de la BCE « contre une utilisation illégale et excessive des soldes Target ». L’idée de Weidman suit son chemin, le journal Die Welt s’en est emparé et met les pieds dans le plat. Dans ses colonnes, les deux économistes Sinn et Gerken préconisent un plan de remboursement des dettes Target selon un échéancier… en or, étant entendu qu’on ne peut rembourser des dettes Target avec d’autres dettes Target. Au total 154 économistes allemands ont signé un manifeste préconisant la collatéralisation des dettes. Le conseil économique de la CDU (Wirtschaftsrat) réclame lui aussi la collatéralisation.

On imagine que le SPD y est hostile, mais il est mal en point. Le grand « parti populaire » de gauche de jadis ne rassemble plus que 13,5 % des intentions de vote, loin derrière l’Union chrétienne (CDU/CSU) ; il est au coude-à-coude avec l’AfD, à 13 %. Bernd Osterloh, le président du Betriebsrat (conseil des salariés) de Volkswagen (290 000 salariés), un personnage central du syndicat de l’industrie IG Metall, traditionnellement proche du SPD, multiplie les attaques contre le parti dont il est membre. Il l’accuse de ne pas suffisamment défendre les intérêts des ouvriers face aux mesures écologiques (diesel et électrique) et face à l’UE, un comble ! On voit mal le syndicat accepter aussi de payer pour les pays du sud. La logique hégémonique allemande pourrait prévaloir, s’il s’agit d’intérêts vitaux, au prix du sacrifice de l’euro.

France : silence assourdissant sur la question

Certes le projet allemand se fait à bas bruit et personne, en France, dans les grands médias, ne le répercute, de peur sans doute d’accélérer le processus de décomposition de l’euro, ou par enfermement idéologique. Les médias et les politiciens continuent à réciter le catéchisme de l’euro. Dans cette hypothèse, il n’y aura pas de grand soir, l’union monétaire se mourra en silence par une série de glissements techniques, quelque chose comme la technique du voleur chinois, et personne n’en aura prévenu les Français.

Sauf si quelques dirigeants français s’apercevaient – contrairement à la plupart des souverainistes qui, en attendant, veulent rester dans l’euro – que la France a tout intérêt à quitter l’euro le plus tôt possible. Si, en effet, la Banque de France est encore membre de l’eurosystème au moment du défaut de l’Italie, ou d’un autre pays, elle devra, comme indiqué plus haut, assumer une partie de leur dette. Dans le cas où elle coupe les ponts avec l’eurosystème, les pertes ne seront partagées que par ceux qui sont restés. On peut imaginer que l’Allemagne ne resterait pas non plus passive.

Ainsi après avoir joué cavalier seul sur la question de l’immigration, eu égard à son vieillissement et à son manque de main d’œuvre, la puissance hégémonique allemande joue aussi la sortie de la « solidarité » monétaire, non sans quelque raison. Alors que, sur le plan politique, l’ère Merkel est en train de se clore, le modèle allemand, fondé sur une orthodoxie budgétaire doublée d’un mercantilisme fort, est arrivé au bout de sa logique, et de sa logique européenne aussi. « C’est assez qu’on ait vu par là qu’il ne faut point agir chacun de même sorte. » La Fontaine, L’âne chargé d’éponges et l’âne chargé de sel.

Ainsi après avoir joué cavalier seul sur la question de l’immigration, eu égard à son vieillissement et à son manque de main d’œuvre, la puissance hégémonique allemande joue aussi la sortie de la « solidarité » monétaire, non sans quelque raison. Alors que, sur le plan politique, l’ère Merkel est en train de se clore, le modèle allemand, fondé sur une orthodoxie budgétaire doublée d’un mercantilisme fort, est arrivé au bout de sa logique, et de sa logique européenne aussi. « C’est assez qu’on ait vu par là qu’il ne faut point agir chacun de même sorte. » La Fontaine, L’âne chargé d’éponges et l’âne chargé de sel.

Dès 2012, Joseph Stiglitz, prix Nobel d’économie, l’avait dit : « Ce sont les premiers qui quitteront l’euro qui s’en sortiront le mieux ! » Les Anglais n’étaient pas dans l’euro, mais le bruit et la fureur qui accompagnent le Brexit dissimulent les véritables enjeux de demain. IIs sont, à la veille de ces élections européennes, d’une ampleur que les peuples sont loin de percevoir. ■

* La formule est de Vincent Brousseau, ancien membre de la BCE et conseiller de F. Asselineau pour l’UPR.

Ce qui a radicalement changé entretemps c’est la charge, devenue écrasante, de la dette. Cette même dette qui empoisonna le règne de Louis XVI, lui fut fatale même. Elle fut l’amorce de sa funeste fin que l’on sait. Or le système républicain étant une « bancocratie » – ce que Charles Maurras avait mis en évidence lorsqu’il conchiait cette modernité qu’il entendait comme la substitution de la loi du sang par la loi de l’or – en aucun cas la solution ne peut venir de son sein. Comment Emmanuel Macron, ex-fondé de pouvoir chez Rothschild, pourrait-il ôter à ses maîtres, la coterie ploutocratique transnationale, le levier par lequel ils accumulent une masse édifiante de capitaux ? La loi de l’or, prise concrètement, est en réalité loi de l’usure.

Ce qui a radicalement changé entretemps c’est la charge, devenue écrasante, de la dette. Cette même dette qui empoisonna le règne de Louis XVI, lui fut fatale même. Elle fut l’amorce de sa funeste fin que l’on sait. Or le système républicain étant une « bancocratie » – ce que Charles Maurras avait mis en évidence lorsqu’il conchiait cette modernité qu’il entendait comme la substitution de la loi du sang par la loi de l’or – en aucun cas la solution ne peut venir de son sein. Comment Emmanuel Macron, ex-fondé de pouvoir chez Rothschild, pourrait-il ôter à ses maîtres, la coterie ploutocratique transnationale, le levier par lequel ils accumulent une masse édifiante de capitaux ? La loi de l’or, prise concrètement, est en réalité loi de l’usure. Le second cas prédominait dans la France des Trente glorieuses, avant que soit votée la scélérate loi du 3 janvier 1973, dite loi Pompidou-Giscard-Rothschild. Dans son essai La Révolution française

Le second cas prédominait dans la France des Trente glorieuses, avant que soit votée la scélérate loi du 3 janvier 1973, dite loi Pompidou-Giscard-Rothschild. Dans son essai La Révolution française Si la somme demeure raisonnable, le niveau d’inflation resterait modéré. Et ce ne sont pas les partisans du « quantitative easing » (assouplissement quantitatif), pratiqué depuis la fin des années 2000 par MM. Jean-Claude Trichet et Mario Draghi qui y verraient quelque-chose à objecter. Car voici l’impôt futur, l’impôt des temps du retour du Roi : sachez qu’un zeste bien dosé d’inflation, provoqué par une émission monétaire réalisée afin de rétablir l’équilibre d’un budget public légèrement déficitaire, serait moins coûteux que l’effort consenti par l’administration fiscale, qui s’évertue via ses nombreux fonctionnaires à récupérer une pléthorique variété de taxes et impôts. À cette heure en France il en existe tant que nous nous abstiendrons d’en dresser une liste exhaustive. La République gère mal mais avec elle la pression fiscale croît.

Si la somme demeure raisonnable, le niveau d’inflation resterait modéré. Et ce ne sont pas les partisans du « quantitative easing » (assouplissement quantitatif), pratiqué depuis la fin des années 2000 par MM. Jean-Claude Trichet et Mario Draghi qui y verraient quelque-chose à objecter. Car voici l’impôt futur, l’impôt des temps du retour du Roi : sachez qu’un zeste bien dosé d’inflation, provoqué par une émission monétaire réalisée afin de rétablir l’équilibre d’un budget public légèrement déficitaire, serait moins coûteux que l’effort consenti par l’administration fiscale, qui s’évertue via ses nombreux fonctionnaires à récupérer une pléthorique variété de taxes et impôts. À cette heure en France il en existe tant que nous nous abstiendrons d’en dresser une liste exhaustive. La République gère mal mais avec elle la pression fiscale croît.  La Bible des économistes et de leurs étudiants, le manuel universitaire appelé « le Mankiw », contient l’observation suivante : « le gouvernement crée de la monnaie pour payer ses propres dépenses. Pour pouvoir financer la construction des routes, payer les salaires des forces de police et subvenir aux besoins des personnes âgées et des pauvres, le gouvernement a besoin de fonds. En temps normal, il se les procure par l’impôt et par l’emprunt. Mais il peut aussi imprimer de la monnaie. Quand le gouvernement a recours à la création monétaire, on dit qu’il lève un impôt inflation. Cet impôt est différent des autres, dans la mesure où personne ne reçoit d'avis d’imposition du gouvernement. Cet impôt est beaucoup plus subtil. […] L’inflation est donc un impôt qui frappe les porteurs d’argent. Quand le gouvernement lève cet impôt, il prélève des ressources sur les ménages sans avoir à leur envoyer une facture. »

La Bible des économistes et de leurs étudiants, le manuel universitaire appelé « le Mankiw », contient l’observation suivante : « le gouvernement crée de la monnaie pour payer ses propres dépenses. Pour pouvoir financer la construction des routes, payer les salaires des forces de police et subvenir aux besoins des personnes âgées et des pauvres, le gouvernement a besoin de fonds. En temps normal, il se les procure par l’impôt et par l’emprunt. Mais il peut aussi imprimer de la monnaie. Quand le gouvernement a recours à la création monétaire, on dit qu’il lève un impôt inflation. Cet impôt est différent des autres, dans la mesure où personne ne reçoit d'avis d’imposition du gouvernement. Cet impôt est beaucoup plus subtil. […] L’inflation est donc un impôt qui frappe les porteurs d’argent. Quand le gouvernement lève cet impôt, il prélève des ressources sur les ménages sans avoir à leur envoyer une facture. »

Un romancier italien en a même écrit le scénario : le président du conseil italien informera le directeur de la Banque Centrale Européenne que son pays a décidé de reprendre sa souveraineté monétaire et de donner naissance à la « Nouvelle lire ». Sergio Rizzo : 02.02.2020. La Notte che uscimmo dall’euro (2 février 2020. La Nuit où nous sommes sortis de l’euro), éd. Feltrinelli.

Un romancier italien en a même écrit le scénario : le président du conseil italien informera le directeur de la Banque Centrale Européenne que son pays a décidé de reprendre sa souveraineté monétaire et de donner naissance à la « Nouvelle lire ». Sergio Rizzo : 02.02.2020. La Notte che uscimmo dall’euro (2 février 2020. La Nuit où nous sommes sortis de l’euro), éd. Feltrinelli. Voilà maintenant que l’IFO (Institut für Wirtschaftsforschung) de Munich, institut de recherche économique responsable du Geschäftsklimaindex, l’indicateur très influent du moral des patrons en Allemagne, et donc du climat des affaires, exige que le gouvernement de Berlin intervienne auprès de la BCE « contre une utilisation illégale et excessive des soldes Target ». L’idée de Weidman suit son chemin, le journal Die Welt s’en est emparé et met les pieds dans le plat. Dans ses colonnes, les deux économistes Sinn et Gerken préconisent un plan de remboursement des dettes Target selon un échéancier… en or, étant entendu qu’on ne peut rembourser des dettes Target avec d’autres dettes Target. Au total 154 économistes allemands ont signé un manifeste préconisant la collatéralisation des dettes. Le conseil économique de la CDU (Wirtschaftsrat) réclame lui aussi la collatéralisation.

Voilà maintenant que l’IFO (Institut für Wirtschaftsforschung) de Munich, institut de recherche économique responsable du Geschäftsklimaindex, l’indicateur très influent du moral des patrons en Allemagne, et donc du climat des affaires, exige que le gouvernement de Berlin intervienne auprès de la BCE « contre une utilisation illégale et excessive des soldes Target ». L’idée de Weidman suit son chemin, le journal Die Welt s’en est emparé et met les pieds dans le plat. Dans ses colonnes, les deux économistes Sinn et Gerken préconisent un plan de remboursement des dettes Target selon un échéancier… en or, étant entendu qu’on ne peut rembourser des dettes Target avec d’autres dettes Target. Au total 154 économistes allemands ont signé un manifeste préconisant la collatéralisation des dettes. Le conseil économique de la CDU (Wirtschaftsrat) réclame lui aussi la collatéralisation. Ainsi après avoir joué cavalier seul sur la question de l’immigration, eu égard à son vieillissement et à son manque de main d’œuvre, la puissance hégémonique allemande joue aussi la sortie de la « solidarité » monétaire, non sans quelque raison. Alors que, sur le plan politique, l’ère Merkel est en train de se clore, le modèle allemand, fondé sur une orthodoxie budgétaire doublée d’un mercantilisme fort, est arrivé au bout de sa logique, et de sa logique européenne aussi. « C’est assez qu’on ait vu par là qu’il ne faut point agir chacun de même sorte. » La Fontaine, L’âne chargé d’éponges et l’âne chargé de sel.

Ainsi après avoir joué cavalier seul sur la question de l’immigration, eu égard à son vieillissement et à son manque de main d’œuvre, la puissance hégémonique allemande joue aussi la sortie de la « solidarité » monétaire, non sans quelque raison. Alors que, sur le plan politique, l’ère Merkel est en train de se clore, le modèle allemand, fondé sur une orthodoxie budgétaire doublée d’un mercantilisme fort, est arrivé au bout de sa logique, et de sa logique européenne aussi. « C’est assez qu’on ait vu par là qu’il ne faut point agir chacun de même sorte. » La Fontaine, L’âne chargé d’éponges et l’âne chargé de sel.

Néanmoins cette mesure est aussi l’occasion de réfléchir sur une stratégie plus audacieuse contre la pauvreté contrainte : elle ne peut être séparée d’une véritable stratégie d’aménagement du Territoire qui doit redonner place et avenir aux zones rurales et aux petites et moyennes villes, et qui doit se dégager de la seule logique de la métropolisation, celle-ci trop liée à la mondialisation pour pouvoir (ou vouloir) redonner vigueur à une décentralisation enracinée pourtant bien nécessaire pour revivifier notre pays en tous ses recoins habités. La mesure des repas à un euro peut d’autant mieux réussir et se crédibiliser que seront partout organisés des réseaux de circuits courts entre productions agricoles et alimentaires, appuyés sur une maîtrise raisonnée et raisonnable des territoires et de leurs potentialités : c’est un enjeu important, et une nécessité absolue, et il faudrait bien que la République, si peu « sociale » malgré les milliards qu’elle distribue en se croyant « Providence », réfléchisse au-delà de son propre calendrier perpétuellement quinquennal… Le peut-elle, le veut-elle ? Il est possible d’en douter…

Néanmoins cette mesure est aussi l’occasion de réfléchir sur une stratégie plus audacieuse contre la pauvreté contrainte : elle ne peut être séparée d’une véritable stratégie d’aménagement du Territoire qui doit redonner place et avenir aux zones rurales et aux petites et moyennes villes, et qui doit se dégager de la seule logique de la métropolisation, celle-ci trop liée à la mondialisation pour pouvoir (ou vouloir) redonner vigueur à une décentralisation enracinée pourtant bien nécessaire pour revivifier notre pays en tous ses recoins habités. La mesure des repas à un euro peut d’autant mieux réussir et se crédibiliser que seront partout organisés des réseaux de circuits courts entre productions agricoles et alimentaires, appuyés sur une maîtrise raisonnée et raisonnable des territoires et de leurs potentialités : c’est un enjeu important, et une nécessité absolue, et il faudrait bien que la République, si peu « sociale » malgré les milliards qu’elle distribue en se croyant « Providence », réfléchisse au-delà de son propre calendrier perpétuellement quinquennal… Le peut-elle, le veut-elle ? Il est possible d’en douter…

Si l’on regarde l’évolution des actifs des banques centrales depuis deux siècles, avec à l’origine le fameux currency principle, on peut dire que nous sommes au sommet du laxisme. On est passé progressivement du 100 % or du Gold Standard du début du XIXe siècle à une fraction de plus en plus faible en or puis, en 1945, au remplacement de l’or par le dollar qui, toutefois, devait être convertible en or (Gold Exchange Standard) pour ne plus l’être en 1971 avec Nixon et, donc, pour passer alors au dollar standard qui se terminera par la chute du dollar et sa valeur zéro.

Si l’on regarde l’évolution des actifs des banques centrales depuis deux siècles, avec à l’origine le fameux currency principle, on peut dire que nous sommes au sommet du laxisme. On est passé progressivement du 100 % or du Gold Standard du début du XIXe siècle à une fraction de plus en plus faible en or puis, en 1945, au remplacement de l’or par le dollar qui, toutefois, devait être convertible en or (Gold Exchange Standard) pour ne plus l’être en 1971 avec Nixon et, donc, pour passer alors au dollar standard qui se terminera par la chute du dollar et sa valeur zéro.

L’indice PMI IHS Markit manufacturier français du mois de mars est ressorti assez déprimé, à 49,7. La France paie les erreurs laxistes, depuis quarante ans, d’une politique de désindustrialisation et de demande keynésienne avec des déficits publics, au lieu d’avoir pratiqué, comme l’Allemagne, une politique de l’offre compétitive des entreprises, la seule politique possible pour créer et sauver des emplois industriels.

L’indice PMI IHS Markit manufacturier français du mois de mars est ressorti assez déprimé, à 49,7. La France paie les erreurs laxistes, depuis quarante ans, d’une politique de désindustrialisation et de demande keynésienne avec des déficits publics, au lieu d’avoir pratiqué, comme l’Allemagne, une politique de l’offre compétitive des entreprises, la seule politique possible pour créer et sauver des emplois industriels. En Italie, une contraction du PIB de -0,2 % est prévue pour 2019, avec un taux de croissance de 0,4 % en 2020. Le gouvernement populiste, conscient des effets négatifs du revenu citoyen et de l’avancée suicidaire de l’âge de la retraite, a pris pour la première fois, suite aux pressions du patronat et de Bruxelles, de bonnes mesures : suramortissement des investissements, simplification de l’impôt sur les bénéfices, soutien à l’innovation. Mais cela ressemble à de la poudre de perlimpinpin trop tardive dans un pays à l’arrêt depuis vingt ans.

En Italie, une contraction du PIB de -0,2 % est prévue pour 2019, avec un taux de croissance de 0,4 % en 2020. Le gouvernement populiste, conscient des effets négatifs du revenu citoyen et de l’avancée suicidaire de l’âge de la retraite, a pris pour la première fois, suite aux pressions du patronat et de Bruxelles, de bonnes mesures : suramortissement des investissements, simplification de l’impôt sur les bénéfices, soutien à l’innovation. Mais cela ressemble à de la poudre de perlimpinpin trop tardive dans un pays à l’arrêt depuis vingt ans.

L’élection cette année à la présidence française d’Emmanuel Macron (39 ans, né en 1977), le plus jeune chef d’Etat français depuis Napoléon Bonaparte (Premier consul à 30 ans, en 1799) a suscité l’attention de chercheurs catholiques nord-américains, dont le journaliste Phil Lawler, connus pour investiguer dans les affaires intimes de leurs contemporains. Ils en ont déduit, par exemple, que si le président Macron reste marié à son épouse actuelle, Brigitte Trogneux (née en 1953, 64 ans, mère de trois enfants par son mariage précédent avec un certain M. Auzière qu’on donne pour « financier »), il n'aura pas de postérité.

L’élection cette année à la présidence française d’Emmanuel Macron (39 ans, né en 1977), le plus jeune chef d’Etat français depuis Napoléon Bonaparte (Premier consul à 30 ans, en 1799) a suscité l’attention de chercheurs catholiques nord-américains, dont le journaliste Phil Lawler, connus pour investiguer dans les affaires intimes de leurs contemporains. Ils en ont déduit, par exemple, que si le président Macron reste marié à son épouse actuelle, Brigitte Trogneux (née en 1953, 64 ans, mère de trois enfants par son mariage précédent avec un certain M. Auzière qu’on donne pour « financier »), il n'aura pas de postérité.