1971 : l'année terrible, par François Reloujac*

(Continuation de La Suite économique de François Reloujac)

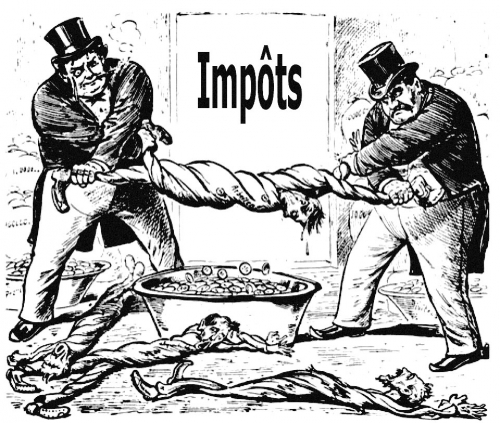

Le ministre des Finances l’a lui-même reconnu : il y a en France un véritable « ras-le-bol fiscal ». Pour sauver la face, le président de la République et son Premier ministre expliquent benoîtement que le temps de la « pause fiscale » est arrivé… tout en divergeant sur le moment où celle-ci interviendra. C’est oublier que la Commission européenne ne va pas manquer d’intervenir !

Dans ce débat sur la fiscalité, important et grave, il manque un élément d’analyse : la nature de la monnaie. Car, sans le système monétaire imposé par les Américains en août 1971 – la rupture de la relation entre le dollar et l’or –, la situation n’aurait jamais pu se détériorer comme elle l’a fait. Sans l’euro, qui participe de la même philosophie globale, le gouvernement de la France ne serait pas privé de tous les moyens indispensables au redressement

Un dogme préjudiciable

Avec la monnaie plus ou moins directement liée à une marchandise (l’or), les impôts prélevés par l’état sur les citoyens constituent un transfert de pouvoir d’achat depuis les personnes privées vers la collectivité… sauf à faire fonctionner « la planche à billets », c’est-à-dire à dévaluer la valeur externe de la monnaie par rapport aux autres – ce qui dope les exportations et pénalise les importations. Dans le système en vigueur jusqu’en 1971, le crédit à la consommation était limité et le pouvoir d’achat des personnes, dont les impôts augmentaient, diminuait. L’impôt était en lui-même porteur d’un transfert de richesse, ce qui avait pour effet immédiat de limiter l’action des hommes politiques.

Si besoin était, l’état pouvait bien emprunter, mais comme la libre circulation des capitaux n’était pas encore devenue un dogme, cet emprunt se faisait auprès des nationaux véritablement « les plus aisés », c’est-à-dire ceux qui se sentaient capables de distraire une partie de leurs revenus ou de leur épargne pour aider l’état, et non pas simplement ceux qui étaient déclarés « riches » par les hommes politiques en fonction de leurs besoins du moment.

A partir du moment où la monnaie a été totalement déconnectée de toute marchandise, de toute valeur marchande et même de toute production réelle pour devenir une valeur abstraite sans lien avec l’économie réelle, on a, d’une part, permis au montant total du budget d’exploser en ne tenant plus compte que de ce que l’opinion pouvait accepter – ce qui ouvrait la porte à toutes les explications démagogiques et permettait tous les transferts de richesse  les plus invraisemblables – et, d’autre part, permis un développement insensé de la finance sans relation avec la création de richesses. N’ayant plus à tenir compte d’un stock de marchandises – l’or – ni d’une production – comptabilisée à l’époque sous le nom de Produit national brut –, les pays ont pu s’endetter auprès d’autres agents économiques que les seuls citoyens.

les plus invraisemblables – et, d’autre part, permis un développement insensé de la finance sans relation avec la création de richesses. N’ayant plus à tenir compte d’un stock de marchandises – l’or – ni d’une production – comptabilisée à l’époque sous le nom de Produit national brut –, les pays ont pu s’endetter auprès d’autres agents économiques que les seuls citoyens.

Quelle souveraineté ?

Tant que les pays inspiraient confiance aux « investisseurs institutionnels », ceux-ci ont souscrit à tous les emprunts qu’ils proposaient, dans la mesure où le taux d’intérêt qu’ils offraient était suffisant pour couvrir le risque de défaut de paiement qu’ils redoutaient. Les sommes empruntées ont commencé à atteindre des sommets tels qu’aucun citoyen particulier n’était capable de participer sérieusement à leur couverture. Mais la spéculation financière ouverte par la  décision du président Nixon du 15 août 1971 et la libre circulation des capitaux, a permis aux fonds de pension, sociétés d’investissement à capital variable, caisses de retraite et autres compagnies d’assurance, de se substituer aux citoyens. Seulement, aucun de ces organismes ne l’a fait gratuitement ; tous espèrent un jour être remboursés, avec les intérêts. Pour que le système fonctionne sans à-coups, on a demandé aux banques d’intervenir. Elles ont été de plus en plus sollicitées pour prêter « indirectement » aux états : du fait de la législation, elles ne pouvaient que prêter aux organismes financiers qui eux-mêmes prêtaient aux états – encaissant au passage la différence d’intérêts. Jusqu’au jour où, la crise aidant, les états, pour ne pas sombrer, sont venus au secours des banques qui étaient en réalité leurs créancières. Ces dernières années, les états ne sont pas intervenu pour sauver les banques par amour de celles-ci, ni encore moins de leurs déposants, mais parce qu’ils avaient trop d’intérêts communs pour les voir sombrer sans dommage. Lorsque les médias expliquent qu’il faut « éviter que d’éventuelles difficultés rencontrées par les banques se répercutent sur les comptes des états obligés jusqu’à présent de renflouer ces dernières avec de l’argent public pour leur éviter la faillite » (La Croix, 19 septembre), ils oublient de dire que cette faillite se répercuterait immédiatement sur les états eux-mêmes qui sont, en fait, les premiers créanciers mais aussi, et surtout, les premiers emprunteurs des banques. Une manière de faire jouer, ce que l’on appelle dans le jargon technique un « effet de levier » ; en faisant simple : pour huit apporté au capital de la banque, on peut lui emprunter cent.

décision du président Nixon du 15 août 1971 et la libre circulation des capitaux, a permis aux fonds de pension, sociétés d’investissement à capital variable, caisses de retraite et autres compagnies d’assurance, de se substituer aux citoyens. Seulement, aucun de ces organismes ne l’a fait gratuitement ; tous espèrent un jour être remboursés, avec les intérêts. Pour que le système fonctionne sans à-coups, on a demandé aux banques d’intervenir. Elles ont été de plus en plus sollicitées pour prêter « indirectement » aux états : du fait de la législation, elles ne pouvaient que prêter aux organismes financiers qui eux-mêmes prêtaient aux états – encaissant au passage la différence d’intérêts. Jusqu’au jour où, la crise aidant, les états, pour ne pas sombrer, sont venus au secours des banques qui étaient en réalité leurs créancières. Ces dernières années, les états ne sont pas intervenu pour sauver les banques par amour de celles-ci, ni encore moins de leurs déposants, mais parce qu’ils avaient trop d’intérêts communs pour les voir sombrer sans dommage. Lorsque les médias expliquent qu’il faut « éviter que d’éventuelles difficultés rencontrées par les banques se répercutent sur les comptes des états obligés jusqu’à présent de renflouer ces dernières avec de l’argent public pour leur éviter la faillite » (La Croix, 19 septembre), ils oublient de dire que cette faillite se répercuterait immédiatement sur les états eux-mêmes qui sont, en fait, les premiers créanciers mais aussi, et surtout, les premiers emprunteurs des banques. Une manière de faire jouer, ce que l’on appelle dans le jargon technique un « effet de levier » ; en faisant simple : pour huit apporté au capital de la banque, on peut lui emprunter cent.

Le laxisme : voilà l’ennemi

Lorsque François Hollande est entré en fonction, la situation économique de la France était déjà largement obérée par de nombreuses années de laxisme, rendu possible par le système monétaire mis en place en 1971. Dans une manœuvre purement politicienne, le gouvernement a fait voter la fameuse « règle d’or »… à laquelle le président élu s’était opposé pendant sa campagne électorale ! Autrement dit, indépendamment de la situation réelle du pays, indépendamment des orientations sociales qu’il veut mettre en œuvre, indépendamment de la pression fiscale réellement supportée par les citoyens, il va devoir respecter à tout instant les chiffres des ratios théoriques imposés par la Commission européenne. Et peu importe si ces ratios ne correspondent pas à ce que l’on croit. Rappelons, à titre d’exemple, que le Produit intérieur brut (PIB) censé enregistrer la croissance de l’économie, est composé, d’une part, de la valeur des biens réels produits, comptabilisés à leur prix de vente et, d’autre part, des services publics, ces derniers étant enregistrés à leur coût d’obtention, y compris quand ils sont financés par l’emprunt. Ce qui signifie concrètement que plus les emprunts publics financent les dépenses de fonctionnement de l’état, plus la croissance est censée augmenter.

Parallèlement, dans son souci de promouvoir l’égalité, l’état, déjà trop endetté, ne répond plus à ses missions premières. Or, comme le remarque Yves de Kerdrel dans Valeurs actuelles, « l’impôt est justifié quand l’état qui le perçoit assure la sécurité des biens et des personnes, et les grandes missions régaliennes. Dès lors que ce n’est plus le cas, et que l’impôt est utilisé à des fins punitives ou comportementales, (…) il devient insupportable au propre et au figuré. »

* Article paru dans le n° 122 de Politique magazine (octobre 2013)