Vers une nouvelle Grande Dépression 1929, selon la directrice du FMI, par Marc Rousset

S’exprimant tout récemment au Peterson Institute for International Economics à Washington, la nouvelle directrice du FMI, Mme Gueorguieva, a déclaré que, selon une étude des chercheurs du FMI, l’économie actuelle est à comparer aux « années folles » ayant abouti au krach boursier de 1929.

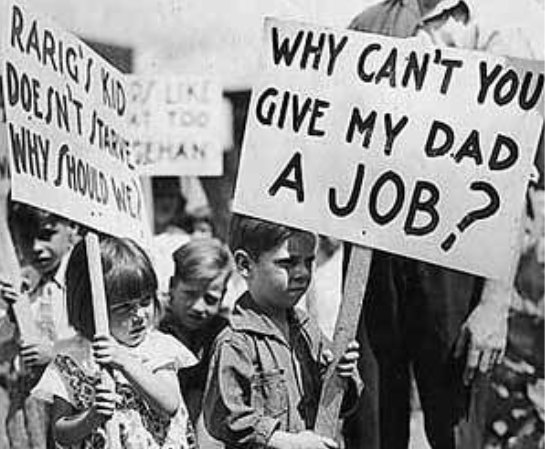

Elle voit dans les inégalités et l’instabilité du secteur financier le risque de retour d’une Grande Dépression : « À certains égards, cette tendance troublante rappelle le début du XXe siècle, lorsque l’essor technologique et l’intégration ont conduit à l’âge doré, aux années folles et, finalement, au désastre financier. »

Elle voit dans les inégalités et l’instabilité du secteur financier le risque de retour d’une Grande Dépression : « À certains égards, cette tendance troublante rappelle le début du XXe siècle, lorsque l’essor technologique et l’intégration ont conduit à l’âge doré, aux années folles et, finalement, au désastre financier. »

En septembre 2018, l’économiste américain Scott McDonald déclarait déjà : « Malheureusement, la réalité est qu’il y aura toujours une nouvelle crise. Nous ne verrons peut-être pas une réédition de la faillite des banques hypothécaires en série et ce qui en a suivi. Mais nous avons accumulé une importante dette publique et la dette souveraine ne cesse de croître, que ce soit aux États-Unis, au Royaume-Uni, au Japon ou en Italie, et ce processus ne peut pas être stoppé : la croissance de la masse critique du poids de la dette se poursuit. »

Les banquiers centraux poursuivent la politique monétaire laxiste de la fuite en avant avec des taux négatifs et l’augmentation non conventionnelle de la masse monétaire par rachat d’obligations publiques et privées (20 milliards d’euros par mois à la BCE). Christine Lagarde, pour l’instant, n’a rien trouvé de mieux que d’arborer une broche en forme de chouette sur sa veste, symbole de la sagesse, pour ne pas être classifiée comme une colombe par les faucons. Mais les Allemands jugent sur les actes et elle va devoir se positionner très vite sur la sortie ou non des taux d’intérêt négatifs.

Lagarde cherche, d’autre part, à convertir l’Allemagne à une politique budgétaire dépensière ainsi qu’aux réformes de la zone euro qui n’ont pas été faites depuis 2012. Aux États-Unis, l’ancien secrétaire au Trésor Larry Summers remarque que les politiques monétaires seront insuffisantes face à la prochaine récession, qu’il faudra augmenter encore les dépenses publiques et diminuer les impôts, car habituellement, il faut baisser les taux d’intérêt de 5 % et qu’aujourd’hui, les taux sont seulement à 1,5-1,75 %.

Les gouvernements vont donc continuer, tout comme les banques centrales, les politiques de fuite en avant de déficit et de dépenses publiques. Mais il suffirait d’une petite bourrasque, par exemple un coronavirus agressif chinois ou d’Honolulu, l’assassinat de Ben Salmane, une brusque remontée des prix du pétrole ou des taux d’intérêt, une aggravation des guerres commerciales protectionnistes, un krach correctif boursier ou le retrait de l’Italie de la zone euro pour que l’économie mondiale s’effondre.

La croissance américaine de 1 % en voie de décélération est, en fait, une illusion de croissance, suite à l’augmentation de la dette et du déficit budgétaire. L’industrie européenne continue structurellement de s’effondrer en Allemagne, en Italie et en France, malgré les cocoricos de Macron. La croissance allemande, en 2019, n’est que de 0,6 % et le FMI prédit une reprise mondiale poussive de 3,3 % en 2020 tandis que le nombre de chômeurs repartira à la hausse (+2,5 millions, selon l’OIT) et que l’accord Chine-USA de Trump n’est qu’une trêve précaire dans l’attente de sa réélection fin 2020.

Si l’on regarde le cours d’évolution de l’or depuis 1970, sur une période de 50 ans, il est clairement sur une tendance à long terme d’augmentation continuelle. La Russie a augmenté ses réserves de 159 tonnes en 2019 pour atteindre 2.271 tonnes. La Russie et la Chine continent d’acheter et de produire de l’or parce qu’ils savent que le système monétaire international du dollar est condamné à terme. Les investisseurs occidentaux s’intéressent, eux aussi, à l’or et à l’argent puisque les ETF ((Exchanged-traded fund) or et argent physique disposent respectivement, aujourd’hui, d’un stock record de 2.560 tonnes et 19.500 tonnes. Certains envisagent un prix de l’once d’or jusqu’à 12.000 dollars, soit 8 fois son cours actuel !

Des taux d’intérêt négatifs, des dettes mondiales de 257.000 milliards de dollars, des banques centrales qui impriment des milliards de dollars et d’euros pour éviter l’effondrement immédiat, un Trump qui va s’occuper sérieusement de la Chine et de l’Europe après sa réélection tout en augmentant le déficit des États-Unis… La fuite en avant du « non conventionnel » ne peut que retarder l’explosion à venir, tout en l’aggravant !